Estimados lectores, un gusto saludarlos nuevamente! En este artículo les presentamos una visión ampliada sobre el análisis de mercados financieros llamada Value Investing, una estrategia de inversión que consiste en invertir en empresas que estén infravaloradas por el mercado, y que se calcula que tienen un valor intrínseco superior al precio que se encuentran cotizando.

Esta podría ser la clave para obtener ganancias a largo plazo en el mundo de las inversiones, invertir en empresas con fundamentos sólidos, que tengan un buen potencial de crecimiento y que se encuentren infravaloradas. Esta filosofía de inversión es conocida como Value Investing y ha sido popularizada por grandes inversores como Warren Buffet y Peter Lynch.

El Value Investing se enfoca en intentar determinar el valor intrínseco de una empresa, es decir el valor estimado de la empresa en función de sus activos, ingresos y proyecciones futuras. Cuando una empresa se encuentra infravalorada, un inversor value considera que el precio de la acción es inferior al valor estimado según sus fundamentales y que, con el tiempo, el mercado reconocerá su verdadero valor, generando ganancias a largo plazo.

Para encontrar estas empresas infravaloradas, se realiza un análisis detallado de los estados financieros, su modelo de negocio, su posición en el mercado, su equipo directivo, su gestión y potencial crecimiento. Esta estrategia requiere un enfoque a largo plazo ya que puede llevar tiempo para que el mercado reconozca el verdadero valor de la misma.

¿Cómo es la cartera de un inversor de value investing?

Para esto tomemos como ejemplo a uno de los inversores más reconocidos de nuestro tiempo: Warren Buffet. Uno podría pensar que su “Asset Allocation” como se usa regularmente en inversiones o asignación de activos en español sería un secreto guardado como la fórmula de la Coca Cola y aunque tiene mucho que ver con esta bebida no es un secreto como el titánico fondo Berkshire Hathaway administra sus posiciones en el mercado.

En el (gráfico 1) podemos apreciar la distribución de una cartera de tipo value de la que podemos sacar algunas ideas, siempre es bueno si consideramos administrar nuestros propios fondos de pensión o planes de retiro siguiendo a los grandes que ya tienen experiencia.

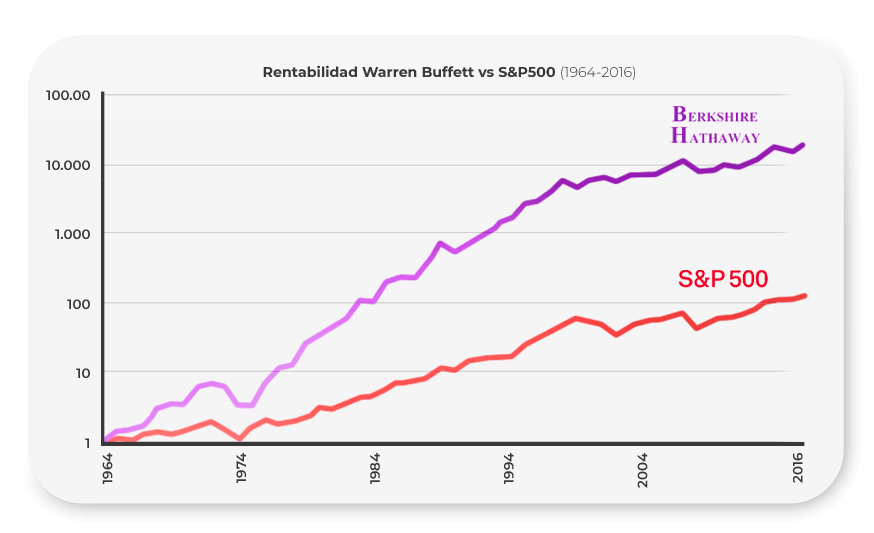

Por supuesto que esta referencia no estaría completa si no colocamos también el rendimiento histórico de Berkshire contra el S&P 500 como punto de referencia (gráfico 2) . A continuación les dejamos una selección de los que para nosotros son los mejores libros que debes leer a la hora de iniciar en las inversiones a largo plazo. Estos se han convertido en lectura obligatoria para todo aquel que quiera adquirir buenos conocimientos sobre el tema.

Por supuesto que esta referencia no estaría completa si no colocamos también el rendimiento histórico de Berkshire contra el S&P 500 como punto de referencia (gráfico 2) .

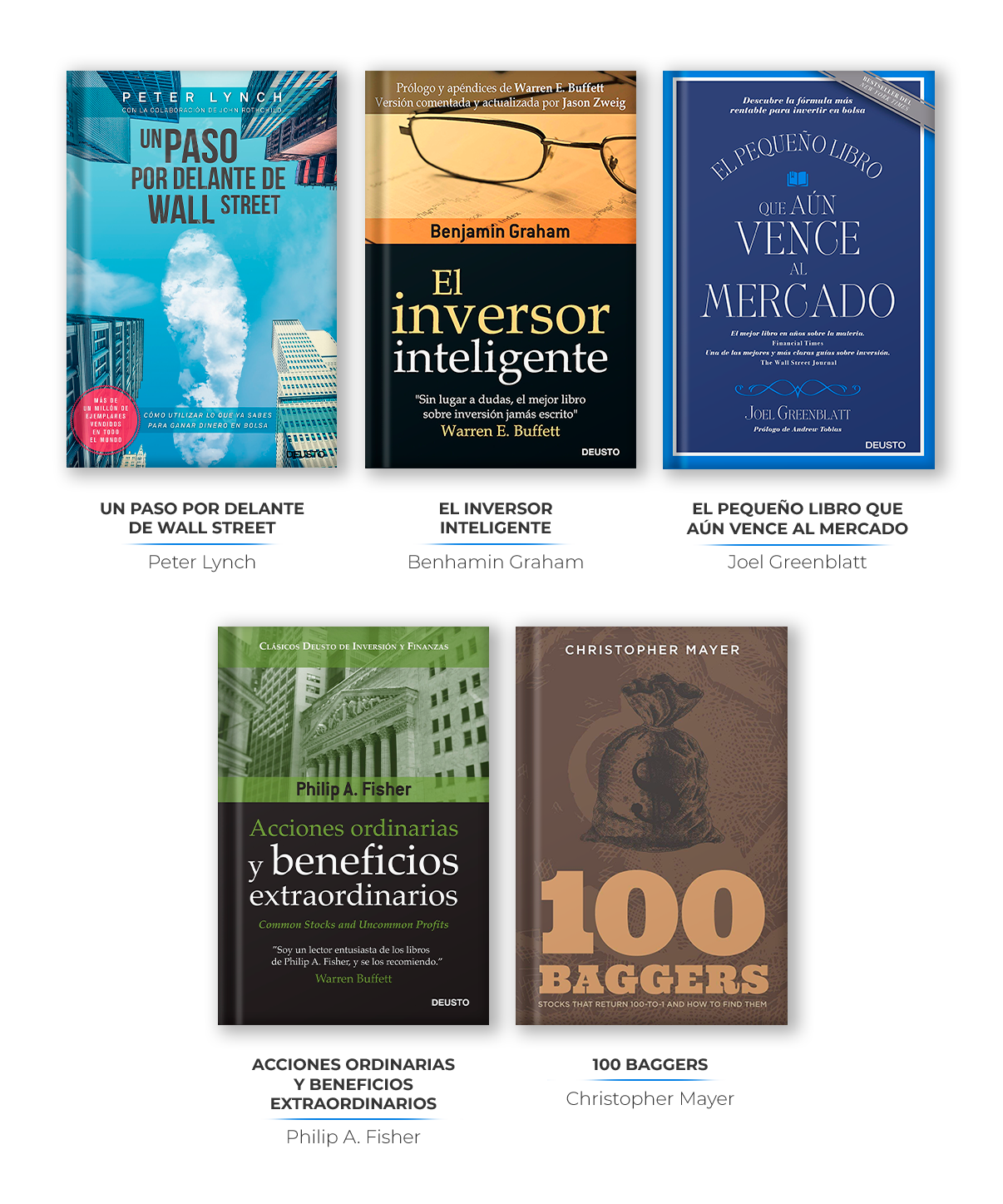

A continuación les dejamos una selección de los que para nosotros son los mejores libros que debes leer a la hora de iniciar en las inversiones a largo plazo. Estos se han convertido en lectura obligatoria para todo aquel que quiera adquirir buenos conocimientos sobre el tema.

Como muchos sabrán próximamente en MVDtrading contaremos con un postgrado de Value Investing, una formación con un paradigma totalmente diferente, donde abordaremos esa rama faltante del estudio de las acciones en particular, para trabajar a largo plazo y poder diseñar una cartera con gran potencial de crecimiento. De esta forma proteger nuestros ahorros, e incrementarlos exponencialmente a lo largo del tiempo, bajo tres pilares fundamentales: formación, disciplina y constancia, para llevar a cabo un análisis exhaustivo de las compañías e invertir en calidad. ¿Lo bueno? No precisamos más que muchas ganas, unas buenas lecturas, análisis y sentido común, y desde MVD te facilitaremos el camino de valoración pudiendo rellenar una planilla en cuestión de un minuto, y sacar el precio intrínseco de una acción a años vista rápidamente.

Por eso creemos necesario e interesante darles un primer acercamiento sobre el tema explicándoles en qué consiste esta forma de operar, sus conceptos fundamentales y todo lo que necesitas saber para convertirte en un trader completo.

Créditos de este artículo: Rodrigo Manzo (redacción y diseño) Stefano Paolini (redacción), Yoell Ribeiro (redacción), Esteban Echevarría (edición final)

POR FAVOR PUEDES DEJAR UN COMENTARIO ABAJO – ME GUSTARÍA LEER TU OPINIÓN 🙂

También puedes visitarnos en nuestra Página en Instagram

Divulgación de riesgos: El comercio de futuros y de divisas conlleva un riesgo sustancial y no es para todos los inversores. Un inversor podría potencialmente perder todo o más que la inversión inicial. El capital de riesgo es dinero que se puede perder sin poner en peligro la seguridad financiera o el estilo de vida de una persona. Sólo se debe utilizar capital de riesgo para el comercio y sólo aquellos con suficiente capital de riesgo deberían considerar operar. El rendimiento pasado no es necesariamente indicativo de resultados futuros. Los testimonios que aparecen en este sitio web pueden no ser representativos de otros clientes o clientes y no es garantía de resultados o éxitos futuros.

8 respuestas

Excelente informacion y sobre todo los libros recomendados para este tipo de casos porque muchas veces se dificulta conseguir un libro que aborde especificamente las cuestiones de interes.

Gracias Gabriel!

Muy interesante el artículo por el pantallazo general q nos dieron , cuando empiezan con el desarrollo de cada uno de los temas q mencionaron , no pretendo q nos den el curso por acá solo un poco más de profundidad en cada uno de los ítems esbozados, excelente excelente diría Mr Burns

Muchas gracias Roberto!! cuando gustes podes realizar el curso apenas esté pronto!

Muy bueno el articulo, explica suscintamente lo que hay que saber sobre el tema.Me gustaria anotarme apenas salga el curso Saludos

Excelente artículo

Estaremos atentos al curso para seguir adquiriendo

Nuevos conocimientos y seguir este camino tan apasionante de las inversiones

Gracias Gracias Gracias

excelente.Estudie y seguire formandome en MVD

Buen día, Exelente material e información para lo que estamos comenzando el camino a ser Trader, de la mano de ustedes para convertirme en un Profesional. Gracias